Carteras Todo Terreno: La solución Integral para Participar y Proteger

- Return Stacked Portfolios

- 20 jun 2024

- 12 Min. de lectura

Actualizado: 12 feb 2025

Diseñadas para sobrevivir a todo tipo de escenarios económicos y entornos de mercado.

Índice

Reinventando la Gestión Pasiva

La búsqueda constante de estrategias que mitiguen los riesgos y maximicen los retornos debería ser el objetivo perenne para inversores particulares y profesionales. Con este objetivo en mente en Return Stacked Portfolios presentamos las Carteras Todo Terreno, una síntesis única de análisis histórico y principios fundamentales de diversificación estructural para afrontar con éxito una diversidad de escenarios económicos. Liberadas de restricciones convencionales, estas carteras equilibran activos tradicionales y alternativos, con el objetivo de brillar más a menudo y a través de una gama más amplia de escenarios económicos y entornos de mercado.

Return Stacked Portfolios: Redefiniendo la Diversificación y el Rendimiento

En Return Stacked Portfolios, rompemos con la convencionalidad. Nuestras carteras no son meras variaciones de la mezcla de fondos indexados de acciones y bonos. Nos esforzamos en diseñar estrategias que optimicen el uso de tu capital, exponiéndote a activos y tácticas alternativas que hacen zig cuando el resto de tu cartera hace zag.

Nuestras soluciones de inversión están diseñadas para satisfacer diversas necesidades y objetivos financieros. En este artículo, nos enfocaremos en nuestras carteras de Inversión Todo Terreno, que utilizan Return Stacking® para combinar fondos indexados con capas adicionales de estrategias alternativas.

Nuestro objetivo es ofrecer carteras que no solo diversifiquen el riesgo, sino que también maximicen el rendimiento, proporcionando una mayor estabilidad y protección en tiempos de incertidumbre. Este enfoque es ideal para quienes priorizan maximizar el retorno/riesgo de su inversión y están cómodos alejándose más del camino convencional, buscando una solución de inversión integral que equilibre crecimiento y seguridad.

Carteras Indexadas vs. Carteras Todo Terreno

En este estudio, exploramos las diferencias fundamentales y los beneficios comparativos entre las carteras de fondos indexados convencionales y las carteras Return Stacked® que aplican nuestra estrategia de Inversión Todo Terreno.

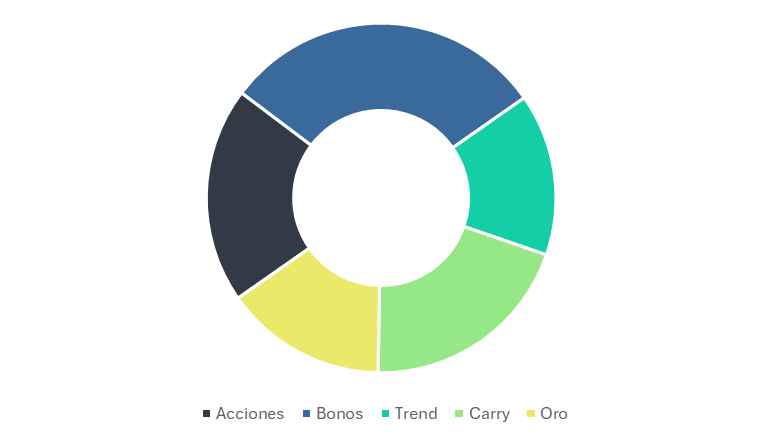

Figura 1. Pesos Óptimos Aproximados en una Cartera Todo Terreno

Utilizamos la frontera eficiente de Michaud para determinar los pesos óptimos de cada activo en nuestras carteras, incorporando variabilidad en las estimaciones de los parámetros de entrada. Esto resulta en propuestas de asignación de activos más estables bajo diversas condiciones de mercado. Finalmente, informamos la cartera final con las limitaciones de normativa o producto disponible.

Para más información, consulta "La Frontera Eficiente de Michaud".

Cartera Offroad vs Cartera 75/25

La cartera Offroad es nuestra cartera más equilibrada y eficiente, y la base sobre la cual creamos nuestras demás propuestas. Diseñada para inversores que busquen la mayor diversificación, capaz de navegar cualquier escenario económico. Con un stack del 100%, refleja el perfil de volatilidad de una cartera indexada tipo 75/25, pero lo eleva con la posibilidad de obtener mayor rentabilidad y reducir el riesgo de crash, gracias a una amplísima diversificación y su significativa exposición a estrategias alternativas. Perfecto para quienes buscan una cartera dinámica y están dispuestos a asumir riesgos calculados.

Figura y Tabla 2. Resultados Cartera Return Stacked® Offroad vs. SP500 y Cartera 75/25

Periodo del 1 de Enero de 1990 al 15 de Junio de 2024

Solo con fines ilustrativos

Fuente: Análisis de Return Stacked Portfolios. Datos de ReSolve y Tiingo. Los resultados no incluyen comisiones de gestión, costes de negociación ni impuestos. RENDIMIENTO HIPOTÉTICO Y RESULTADOS SIMULADOS. Construcción de cartera SP500 y 75/25: 100% SPY y 75% SPY, 25% AGG. Construcción Cartera Offroad: Simulaciones de RSSY, RSST y GDE. Reequilibrio mensual. Lea el descargo de responsabilidad completo al final de este reporte.

Cartera All Terrain vs Cartera 50/50

Con un perfil de volatilidad similar al de una cartera de fondos indexados tipo 50/50, esta cartera atrae a inversores prudentes interesados en el enfoque Todo Terreno. Combina el potencial de mayores rendimientos con una gestión equilibrada del uso de returns stacking, ideal para quienes aprecian las ventajas de una mayor diversificación y la exposición a estrategias alternativas, pero prefieren una postura ligeramente más conservadora.

Para obtener este perfil de riesgo, añadimos bonos de corto plazo y alternativas a la liquidez a una implementación Offroad.

Figura y Tabla 3. Resultados Cartera Return Stacked® All Terrain vs. Cartera 50/50

Periodo del 1 de Enero de 1990 al 15 de Junio de 2024

Solo con fines ilustrativos

Fuente: Análisis de Return Stacked Portfolios. Datos de ReSolve y Tiingo. Los resultados no incluyen comisiones de gestión, costes de negociación ni impuestos. RENDIMIENTO HIPOTÉTICO Y RESULTADOS SIMULADOS. Construcción de cartera 50/50: 50% SPY, 50% AGG. Construcción Cartera Offroad: Simulaciones de RSSY, RSST y GDE + IRX. Reequilibrio mensual. Lea el descargo de responsabilidad completo al final de este reporte.

Cartera Endurance vs Cartera 25/75

Diseñada para los inversores más conservadores, prioriza estabilidad, gestión del riesgos y protección contra la inflación. Inspirada en la Cartera Permanente de Harry Browne, esta cartera está pensada para quienes buscan una senda de inversión de baja volatilidad similar, y estén dispuestos a utilizar Return Stacking e incluir mecanismos defensivos alternativos adicionales al mix de acciones, bonos, oro y efectivo.

Para obtener este perfil de riesgo, añadimos una cantidad notable de bonos de corto plazo y alternativas a la liquidez (que pueden incluir otras inversiones alternativas) a una implementación Offroad.

Figura y Tabla 4. Resultados Cartera Return Stacked® Endurance vs. Cartera 25/75

Periodo del 1 de Enero de 1990 al 15 de Junio de 2024

Solo con fines ilustrativos

Fuente: Análisis de Return Stacked Portfolios. Datos de ReSolve y Tiingo. Los resultados no incluyen comisiones de gestión, costes de negociación ni impuestos. RENDIMIENTO HIPOTÉTICO Y RESULTADOS SIMULADOS. Construcción de cartera 25/75: 25% SPY, 75% AGG. Construcción Cartera Offroad: Simulaciones de RSSY, RSST y GDE + IRX. Reequilibrio mensual. Lea el descargo de responsabilidad completo al final de este reporte.

Introducción a la Filosofía de Inversión Todo Terreno

La filosofía de inversión todo terreno se basa en la creación de carteras altamente diversificadas que buscan ofrecer rendimientos consistentes y estables a lo largo del tiempo, independientemente de las condiciones del mercado. Inspirada en la clásica Cartera Permanente de Harry Browne, esta reinterpretación moderna amplía los principios de diversificación estructural para incluir una variedad de activos y estrategias sistemáticas mayor que no estaban disponibles para los inversores minoristas en las décadas anteriores.

El enfoque todo terreno se diferencia de las estrategias tradicionales en que no confía todo su potencial de retorno exclusivamente en acciones y bonos. En su lugar, incorpora una combinación equilibrada de cinco componentes clave, que incluyen acciones, bonos, oro, estrategias de seguimiento de tendencias (trend following) y estrategias de carry multi-activo. Cada uno de estos componentes tiene un papel específico en la cartera, proporcionando diversificación y mitigación de riesgos específicos. Para más información, consulta 'Un Motor de Inversión de Cinco Pistones: Cómo Batir a los Índices con Diversificación'

Principios Fundamentales de la Inversión Todo Terreno

Diversificación Estructural y Equilibrio: La cartera todo terreno se construye sobre la base de una diversificación profunda, buscando equilibrio en riesgos entre activos y estrategias con baja correlación entre sí. Esto asegura que no haya una dependencia excesiva en ningún activo individual, reduciendo la volatilidad y aumentando la estabilidad de la cartera.

Protección en Tiempos de Incertidumbre: La inclusión de activos como el oro y estrategias sistemáticas como el trend following y carry proporciona una cobertura efectiva contra las caídas del mercado y los periodos inflacionarios. Esto permite que la cartera mantenga su valor incluso durante crisis económicas.

Adaptabilidad y Flexibilidad: Una de las mayores ventajas de esta implementación es su capacidad para adaptarse a las impredecibles condiciones del mercado. Las estrategias sistemáticas ajustan parcialmente la cartera automáticamente a los acontecimientos del mercado buscando mantener el equilibrio entre riesgo y rentabilidad según sea necesario.

Mejora del Perfil de Retorno/Riesgo: La combinación de múltiples activos y estrategias no solo diversifica el riesgo, sino que también optimiza la relación retorno/riesgo. Esto tiene el potencial de traducirse en una mayor rentabilidad con menor volatilidad y menor pérdida máxima en comparación con las carteras tradicionales.

Return Stacking: Esta técnica avanzada permite superponer rendimientos de diferentes estrategias, aumentando la exposición. Con return stacking, es posible adaptar nuestra mejor cartera todo terreno a diferentes perfiles de volatilidad y objetivos sin sacrificar equilibrio o rentabilidad.

En resumen, la filosofía de inversión todo terreno busca proporcionar a los inversores una solución robusta y equilibrada que pueda navegar eficientemente tanto en tiempos de bonanza como en periodos de adversidad, ofreciendo una experiencia de inversión más estable y satisfactoria a largo plazo.

¿Qué es Return Stacking®?

El Return Stacking® es una técnica de inversión que consiste en invertir 1.00€ para obtener exposiciones simultáneas de 1.00€ en un activo tradicional y 1.00€ en un activo diversificador estructuralmente diferente. Esta estrategia se beneficia de los bajos costes de financiación que ofrece el mercado de futuros, permitiendo una diversificación más amplia sin incrementar el capital invertido. Esto nos permite mantener una asignación estratégica a activos tradicionales mientras añadimos capas de activos diversificadores sin necesidad de vender parte de tus inversiones en acciones o bonos.

Para más detalles sobre cómo implementamos esta técnica y sus principios, te invitamos a consultar nuestro informe detallado “Introducción al Return Stacking®”.

Cómo diseñamos las Carteras de Inversión Todo Terreno

Proceso de Selección y Optimización de Activos Diversificadores

El marco de nuestras Carteras de Inversión Todo Terreno se fundamenta en la estrategia de Return Stacking®. El siguiente paso crítico es seleccionar y dimensionar adecuadamente los diversificadores que incorporaremos. Este proceso es esencial para asegurar que las carteras logren un equilibrio entre todas las piezas y mantengan una exposición equilibrada a todos los tipos de escenarios económicos y entornos de mercado, sin aumentar los riesgos.

Selección de Activos y Estrategias

Los criterios para seleccionar nuestros diversificadores buscan garantizar una verdadera diversificación estructural. Cada activo o estrategia seleccionada debe cumplir con los siguientes requisitos para que nuestras carteras en su conjunto sean capaces de enfrentar tanto mercados alcistas como desafíos durante recesiones o períodos de alta inflación.

Rentabilidad a largo plazo: Buscamos inversiones que históricamente hayan ofrecido retornos positivos sobre el coste de financiación.

Baja correlación: Es esencial que estos activos muestren poca o ninguna correlación con los movimientos tradicionales de acciones y bonos para proporcionar un beneficio diversificador real.

Resistencia durante caídas de mercado e inflación: Los activos deben ofrecer rendimientos mayormente positivos en momentos de turbulencia o inflación.

Baja correlación entre sí: Para maximizar los beneficios de la diversificación, es crucial que estos activos también tengan baja correlación entre ellos.

Accesibilidad eficiente: Deben estar disponibles en un formato que permita su inclusión eficiente y de bajo coste en la cartera.

Figura 5. Matriz de Correlaciones entre Activos Diversificadores

Activos Diversificadores Seleccionados

Además de exposición a acciones y bonos las carteras todo terreno incluyen oro, estrategias de futuros de seguimiento de tendencias (Trend Following) y Carry Diversificado (Futures Yield), cada uno con características únicas que complementan la base de indexación:

Oro

Valorado como cobertura contra la inflación y por su baja correlación con activos de mercado tradicionales, proporciona estabilidad en tiempos de incertidumbre económica.

Seguimiento de Tendencias (Trend Following)

Aprovecha las tendencias del mercado detectables, adaptándose a cambios significativos y potencialmente generando retornos positivos incluso durante las caídas del mercado.

Para más información, consulta “Introducción al Trend Following”.

Carry Diversificado (Futures Yield)

Genera ingresos a través de diferencias en las tasas de interés entre diversos instrumentos financieros, ofreciendo beneficios incluso en mercados estables.

Para una exploración detallada, consulta “Introducción al Carry o Futures Yield”.

Reflexión Final: Diseñadas para Sobrevivir

En Return Stacked Portfolios, nuestro objetivo es ofrecer soluciones de inversión que no solo se adapten a las condiciones cambiantes del mercado, sino que también prosperen en ellas. A través de nuestras Carteras Todo Terreno, combinamos diversificación estructural con estrategias innovadoras como el Return Stacking® para maximizar el rendimiento y minimizar el riesgo.

Estas carteras no son meras variaciones de la gestión pasiva tradicional; son una reinvención de la misma. Al equilibrar activos tradicionales y alternativos, proporcionamos una mayor estabilidad y protección en tiempos de incertidumbre, ofreciendo a los inversores una herramienta poderosa para enfrentar una amplia gama de escenarios económicos.

Nuestras estrategias están diseñadas para romper con la convencionalidad, utilizando un enfoque integral que optimiza el uso del capital y expone a los inversores a tácticas que permiten obtener rendimientos consistentes y estables a lo largo del tiempo. Ya sea que el mercado esté en alza o enfrentando desafíos, nuestras carteras Todo Terreno están preparadas para brillar.

Creemos firmemente en el poder de la diversificación y en la necesidad de estar preparados para lo inesperado. Con nuestras soluciones, buscamos proporcionar una experiencia de inversión más segura, estable y rentable a largo plazo, ayudando a los inversores a alcanzar sus objetivos financieros con mayor confianza.

Gráficas Adicionales

Figura 6. Pérdida Máxima Return Stacked Offroad® vs SP500 & Return Stacked Offroad® vs 75/25

Figura 7. Rolling Volatilidad Return Stacked Offroad® vs SP500 vs 75/25

Figura 8. Rolling Retornos Return Stacked Offroad® vs SP500 vs 75/25

Figura 9. Rentabilidad por año Return Stacked Offroad® vs SP500 vs 75/25

Figura 10. Retornos mensuales Return Stacked Offroad®

Disclaimers

Información confidencial y de propiedad exclusiva.

El contenido de este documento no puede ser reproducido ni difundido sin el permiso expreso y por escrito de Return Stacked Portfolios. Estos materiales no pretenden ser exhaustivos y, aunque los detalles aquí contenidos fueron obtenidos de fuentes que Return Stacked Portfolios considera confiables, Return Stacked Portfolios no garantiza su exactitud ni su completitud. El material se ha proporcionado únicamente con fines informativos y no constituye una oferta o solicitud de una oferta, ni ningún consejo o recomendación para comprar cualquier valor u otro instrumento financiero, y no debe ser interpretado como tal. Esta información se proporciona únicamente para ofrecer un marco que ayude en la implementación del análisis propio de un inversor y la visión propia del inversor sobre el tema aquí discutido. La estrategia de inversión y los temas discutidos aquí pueden no ser adecuados para inversores dependiendo de sus objetivos de inversión específicos y situación financiera.

Fuentes

Análisis por Return Stacked Portfolios. Datos de ReSolve y Tiingo. RENDIMIENTO HIPOTÉTICO Y RESULTADOS SIMULADOS. Este rendimiento hipotético no representa el retorno a un fondo real o una cuenta de trading en la cual un inversor podría haber participado directamente y es solo con fines ilustrativos. Estos resultados asumen un costo estimado por deslizamiento y costos de transacción pero son brutos de cualquier comisión de gestión. Se asumió que las transacciones de valores se ejecutaron a un precio de apertura personalizado condicional al mercado y la zona horaria, y las ganancias son reinvertidas. Cualquier estrategia conlleva un nivel de riesgo que es inevitable. Ningún proceso de inversión puede garantizar o lograr rentabilidad constante todo el tiempo y necesariamente encontrará periodos de pérdidas prolongadas y drawdowns.

Resultados de Rendimiento Hipotéticos

LOS RESULTADOS DE RENDIMIENTO HIPOTÉTICOS TIENEN MUCHAS LIMITACIONES INHERENTES, ALGUNAS DE LAS CUALES SE DESCRIBEN A CONTINUACIÓN. NO SE HACE NINGUNA REPRESENTACIÓN DE QUE CUALQUIER CUENTA LOGRARÁ O ES PROBABLE QUE LOGRE GANANCIAS O PÉRDIDAS SIMILARES A LAS MOSTRADAS. DE HECHO, FRECUENTEMENTE HAY DIFERENCIAS SIGNIFICATIVAS ENTRE LOS RESULTADOS DE RENDIMIENTO HIPOTÉTICOS Y LOS RESULTADOS REALES SUBSECUENTEMENTE OBTENIDOS POR CUALQUIER PROGRAMA DE COMERCIO EN PARTICULAR. UNA DE LAS LIMITACIONES DE LOS RESULTADOS DE RENDIMIENTO HIPOTÉTICOS ES QUE GENERALMENTE SE PREPARAN CON EL BENEFICIO DE LA RETROSPECTIVA. ADEMÁS, EL COMERCIO HIPOTÉTICO NO INVOLUCRA RIESGO FINANCIERO, Y NINGÚN REGISTRO DE COMERCIO HIPOTÉTICO PUEDE DAR CUENTA COMPLETAMENTE DEL IMPACTO DEL RIESGO FINANCIERO EN EL COMERCIO REAL. POR EJEMPLO, LA CAPACIDAD PARA SOPORTAR PÉRDIDAS O ADHERIRSE A UN PROGRAMA DE COMERCIO EN PARTICULAR A PESAR DE LAS PÉRDIDAS COMERCIALES SON PUNTOS MATERIALES QUE TAMBIÉN PUEDEN AFECTAR ADVERSAMENTE LOS RESULTADOS COMERCIALES REALES. HAY NUMEROSOS OTROS FACTORES RELACIONADOS CON LOS MERCADOS EN GENERAL O CON LA IMPLEMENTACIÓN DE CUALQUIER PROGRAMA DE COMERCIO ESPECÍFICO QUE NO PUEDEN SER COMPLETAMENTE TENIDOS EN CUENTA EN LA PREPARACIÓN DE RESULTADOS DE RENDIMIENTO HIPOTÉTICOS Y TODOS LOS CUALES PUEDEN AFECTAR ADVERSAMENTE LOS RESULTADOS COMERCIALES REALES.

Se espera que el rendimiento simulado cambie periódicamente como función de los refinamientos en nuestra metodología de simulación y los datos subyacentes del mercado. Los resultados no incluyen otros costos de manejar un portafolio (como comisiones de custodia, legales, de auditoría, administrativas u otros honorarios profesionales). La información en esta presentación no ha sido revisada ni auditada por un contador independiente u otra firma de pruebas independiente. Información más detallada sobre la manera en la cual se calcularon los gráficos está disponible bajo solicitud. Cualquier fondo real o cuenta gestionada invertirá en diferentes condiciones económicas, en periodos con diferentes volatilidades y en diferentes valores que aquellos incorporados en los gráficos de rendimiento hipotético mostrados.

Riesgo de apalancamiento por uso de Instrumentos Derivados

Las inversiones en instrumentos derivados que pueden emplearse, tales como futuros, opciones y acuerdos de swap, tienen el efecto económico de crear apalancamiento financiero en la cartera de un fondo o una cuenta y pueden dar lugar a pérdidas que excedan la cantidad que el fondo o la cuenta ha invertido en esos instrumentos. El apalancamiento financiero magnificará, a veces significativamente, la exposición de un fondo o cuenta a cualquier aumento o disminución en los precios asociados con un activo de referencia particular resultando en una mayor volatilidad en el valor de la cartera del fondo o la cuenta. Es probable que el valor de la cartera del fondo o cuenta experimente mayor volatilidad en períodos cortos de tiempo. Mientras que dicho apalancamiento financiero tiene el potencial de producir mayores ganancias, también puede resultar en mayores pérdidas, que en algunos casos pueden obligar a un fondo o cuenta a liquidar otras inversiones de la cartera con pérdidas para cumplir con cualquier límite de margen establecido por el custodio.

No es una Oferta ni Solicitud

Este documento es solo para fines informativos y no constituye una oferta o invitación para suscribirse o comprar valores, productos o servicios. Este material no está destinado para la distribución a, o uso por, ninguna persona o entidad en cualquier jurisdicción o país donde tal distribución o uso sería contrario a la ley o regulación local. Los valores, productos y servicios descritos aquí pueden no estar disponibles para todas las personas en todas las jurisdicciones.

No es Asesoramiento de Inversión

Este documento se proporciona solo con fines informativos y de discusión y no debe ser interpretado como, ni pretende ser, asesoramiento de inversión, fiscal o legal, ni una opinión sobre la idoneidad o conveniencia de cualquier inversión, ni una oferta para vender, o una solicitud de oferta para comprar una participación en cualquier valor, incluyendo una participación en cualquier vehículo de inversión gestionado o asesorado por Return Stacked Portfolios. Este documento no es y no debe ser interpretado como una recomendación para comprar o vender valores. No hay garantía de que los valores discutidos aquí permanezcan en la cartera de alguna cuenta en el momento en que usted reciba este documento o que los valores vendidos no hayan sido recomprados. Los destinatarios deben consultar a sus propios asesores con respecto a la legalidad, fiscalidad y conveniencia financiera de invertir en cualquier valor o seguir cualquier estrategia de inversión.

Riesgos Generales de Invertir Todas las inversiones en valores conllevan riesgos, incluido el riesgo de perder todo el capital invertido. El rendimiento pasado de un valor, mercado, cartera o estrategia de inversión no garantiza resultados futuros. No hay garantía de que una cartera o estrategia logre su objetivo de inversión. La diversificación no asegura un beneficio ni protege contra pérdidas en mercados en declive.